Videos

TOP BRAND

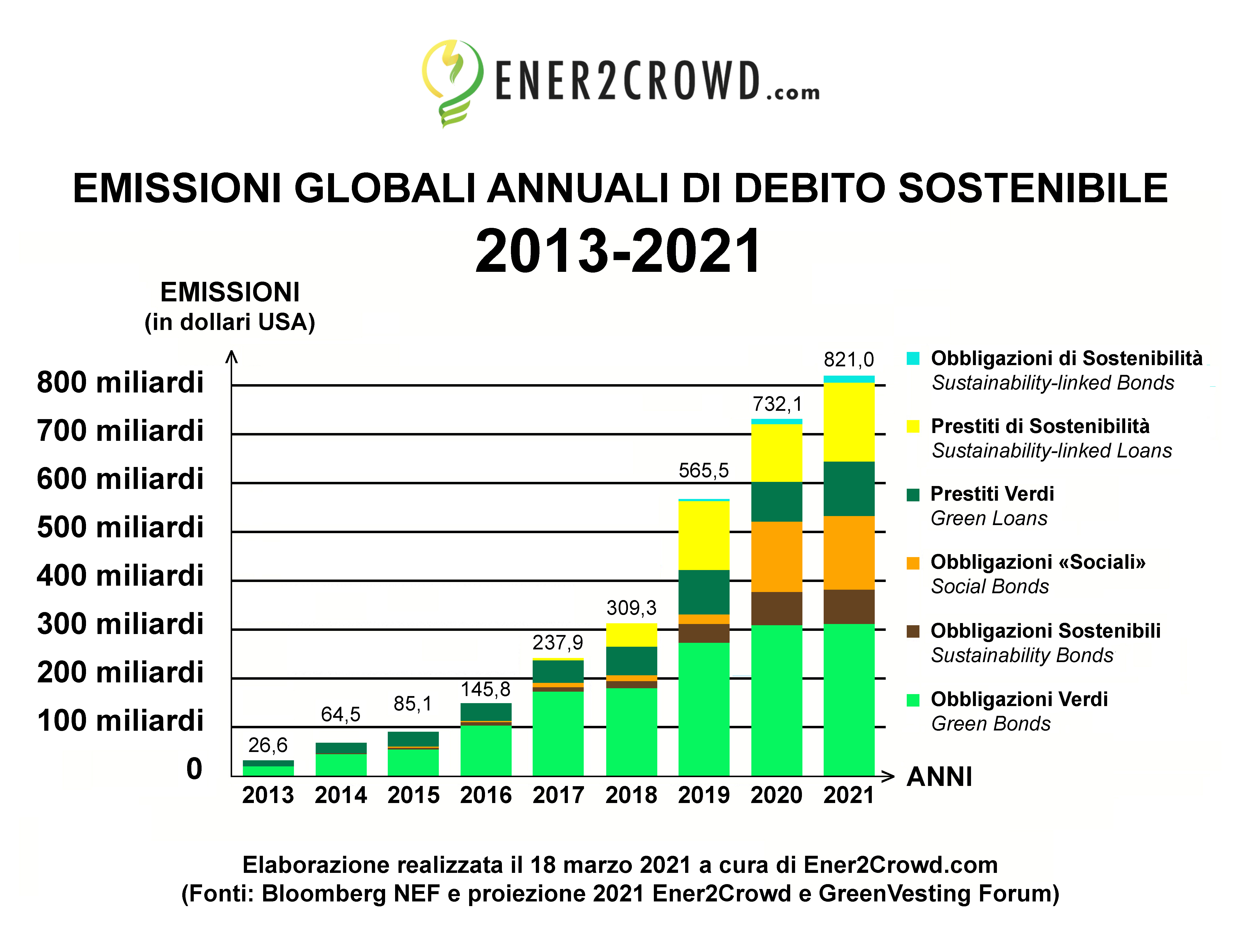

CLAMOROSO EXPLOIT A LIVELLO GLOBALE PER IL DEBITO SOSTENIBILE: OLTRE 730 MILIARDI DI DOLLARI NEL 2020

ATTUALITÀ

Il Coronavirus ha portato ad una crescita imprevedibile degli strumenti finanziari a scopo ambientale (+13%), sociale (+600%) e sostenibile (+232%). A fare nuove proiezioni — basate su dati Bloomberg New Energy Finance— è Ener2Crowd.com, la prima piattaforma italiana di lending crowdfunding ambientale ed energetico.

Nel 2020 il mercato del debito a scopo ambientale, sociale e sostenibile ha replicato e superato a livello globale il successo del 2019. A metterlo in evidenza, basandosi su dati Bloomberg New Energy Finance (BNEF), è l’analisi di marzo 2021 di Ener2Crowd.com, la prima piattaforma italiana di lending crowdfunding ambientale ed energetico.

«Il volume di obbligazioni e prestiti legati a questi scopi socio-ambientali ha infatti registrato una crescita del 29% nell’ultimo anno» puntualizzano gli analisti di Ener2Crowd.com.

Insomma, nonostante la grave contrazione economica legata alla pandemia tuttora in corso, nel 2020 il settore finanziario delle obbligazioni e dei prestiti a scopo ambientale, sociale e sostenibile ha raggiunto il nuovo record di 732,1 miliardi di dollari di emissioni.

A guidare la tendenza in termini di incremento percentuale —secondo Bloomberg— è la categoria dei «social bonds», obbligazioni emesse per raccogliere fondi finalizzati ad obiettivi sociali, quali occupazione, sanità pubblica ed istruzione. Per questi strumenti obbligazionari il volume registrato da BNEF si è settuplicato nel 2020, andando a totalizzare 147,7 miliardi di dollari e collocandosi al secondo posto per valore assoluto.

Altra categoria in rapida ascesa sono i «sustainability bonds», che BNEF riporta in crescita dell’81% rispetto al 2019. «Ma a livello assoluto le obbligazioni sostenibili si classificano al quinto posto, andando a sommare 68,7 miliardi di dollari» puntualizzano gli analisti di Ener2Crowd.com.

Primi assoluti —anche se nell’ultimo anno la crescita è stata rallentata— sono i più consolidati «green bonds», i cui volumi sono lievitati “solo” del 13%, andando però a toccare la cifra record di 305,3 miliardi di dollari.

Vi sono poi i «sustainability-linked bonds», le obbligazioni legate alla sostenibilità, che registrano una performance più che positiva: +232%, andando così a sommare 10,6 miliardi di dollari.

Perdono invece il 15% sia i «sustainability-linked loans», che scendono a 119,5 miliardi di dollari, sia i «green loans» che calano a 80,3 miliardi di dollari. Eppure messi insieme i «prestiti sostenibili» ed i «prestiti verdi» totalizzano ben 199,8 miliardi di dollari, quasi un terzo del totale.

E sono proprio questi due segmenti «loans» ad avere —secondo Ener2Crowd.com— le maggiori prospettive di crescita nel 2021, grazie soprattutto al «lending crowdfunding», il prestito alle imprese da parte dei piccoli e medi investitori.

Secondo le proiezioni realizzate a marzo 2021 da Ener2Crowd.com in base ai dati di Bloomberg New Energy Finance (gennaio 2021), tenendo anche conto del rapporto “The GlobalAlternative Finance Market Benchmarking” (aprile 2020) dell’Università di Cambridge, i prestiti sostenibili e quelli verdi saliranno entrambi del 35%, andando a superare rispettivamente i 161 miliardi di dollari (sustainability-linked loans) ed i 108 miliardi di dollari (green loans).

In questo ambito, a sperimentare una crescita ancora maggiore sarà l’«energy lending crowdfunding», il comparto che Ener2Crowd.com ha fatto per primo sbarcare in Italia, all’insegna della green economy, dell’ambiente e dell’eticità degli investimenti.

«Guardando l’evoluzione dei dati raccolti nei primi mesi del 2021, il mercato dell’energy lending crowdfunding continuerà a crescere» sottolinea Niccolò Sovico, ceo, ideatore e co-fondatore di Ener2Crowd.com, scelto da Forbes come uno dei 30 talenti globali under-30 del 2020.

La sua piattaforma eroga finanziamenti da parte del “crowd” verso aziende che operano nel settore della green economy, con una prospettiva di raccolta di 3,6 milioni per il 2021. «Crediamo fermamente nel valore che l’ecosistema della finanza alternativa verde e sostenibile può portare alle persone, alle imprese ed alla società» ribadisce Giorgio Mottironi, cso e co-fondatore di Ener2Crowd.com nonché chief analyst del GreenVestingForum.it, il forum della finanza alternativa verde.

Se l’interruzione correlata al Covid-19 ha influito sull’emissione di alcuni strumenti di debito, è anche vero che ne ha stimolati altri. Ener2Crowd.com —e più in generale le piattaforme di energy lending crowdfunding— si candidano quindi ad essere un volano per la ripartenza, un canale veloce ed accurato per le aziende che abbiano urgente bisogno di accedere a nuova liquidità.

«La crescita complessiva del 29% degli strumenti finanziari a scopo ambientale, sociale e sostenibile ha dimostrato che la sostenibilità continua a salire di priorità nelle agende degli investitori, delle imprese, delle banche centrali e perfino dei governi. Ed è proprio il sostegno dei governi di tutto il mondo a suggerire che assisteremo a un’ulteriore e robusta crescita» puntualizza Niccolò Sovico.

In Italia, nell’ambito delle misure straordinarie intraprese per fronteggiare la crisi da Coronavirus, la Cassa Depositi e Prestiti (CDP) sta addirittura lanciando sul mercato un «Covid-19 Social Response Bond» da 1 miliardo di euro. I fondi saranno utilizzati per aiutare imprese ed enti territoriali a far fronte all’emergenza contingente e potranno andare a finanziare progetti, nuovi o già esistenti, caratterizzati da esiti sociali positivi, ad esempio andando a sostenere l’accesso a servizi essenziali come la sanità o l’istruzione, oppure a garantire la sicurezza alimentare o abitativa.

Ma quei risparmiatori che da sempre puntano sugli investimenti più sicuri possibili quali erano una volta gli immobili ed i titoli di Stato, sono oggi in fuga dai prodotti finanziari che non sono più solidi come un tempo e che danno sovente rendimenti negativi o comunque irrisori.

Gli investitori stanno invece incoraggiando il mercato ad innovare ed a proporre nuovi tipi di strumenti, tra i quali il più innovativo non è certo un titolo di stato, quanto piuttosto può esserlo il lending crowdfunding ambientale ed energetico.

«Abbiamo messo in campo tutte le iniziative possibili per aiutare le aziende a superare l’emergenza, anche grazie all’appetito dei nostri investitori per prodotti in grado di affrontare la pandemia di Coronavirus e la conseguente recessione, senza però rinunciare ad un ottimo ritorno economico, potendo i risparmiatori arrivare a realizzare anche un 6,5% annuo di rendimento» conclude il ceo, ideatore e co-fondatore di Ener2Crowd.com.

D’altra parte le piccole e medie imprese, che possono oggi trasformare in modo sostenibile il proprio modello di produzione e rilanciare la propria competitività, hanno enormi difficoltà di accesso al credito tradizionale per questioni troppo spesso di natura burocratica e —se non vogliono perdere questa grande occasione di crescita— possono ricorrere al lending crowdfunding come l’unica risorsa che può garantire loro in tempi brevissimi la liquidità “ecologica” di cui hanno bisogno.

Per scaricare il grafico in altissima risoluzione (43x33cm a 300 DPI) cliccare qui.